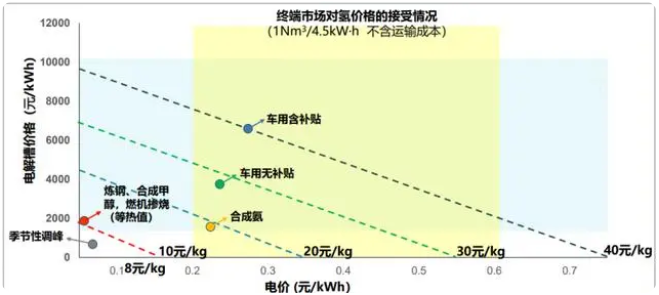

由于不同场景对于氢气成本的容忍度不一样,氢气应用速度也将不一样。

氢能在2C和2B端应用如同锂电池在电动车和储能领域的应用。2C整车端当电池价格下降到一定水平,购置成本可以与同价格带燃油车打平,产品力有优势,新能源车得以普及。2C储能领域,当风光+锂电的度电成本与当地上网电价接近时候,储能领域也将迎来快速增长。而氢气下游同样由于应用场景不同,每个场景对于成本的要求也不同:

合成氨,甲醇等领域:工业上过去使用灰氢/蓝氢,成本较低,对绿氢替代成本要求更加苛刻。

商用车领域:成本对标柴油车TCO(全生命周期成本),对氢气价格容忍度较高。

炼钢领域:由于我国富煤贫油少气的特性,过去主要采取焦煤炼钢,而海外多采用天然气炼钢,故氢气冶钢不仅对氢气的成本要求很高,在对于现有炼钢技术替代上,额外投资成本也需要考量在内。

储能领域:氢气主要应用于长时储能调节,但是电-氢-电的模式转换效率较电-电池-电更低,所以需要根据具体的应用场景进行调整,如采用SOFC热电联供可提高能量利用效率至90%+。

终端市场对氢价接受不同

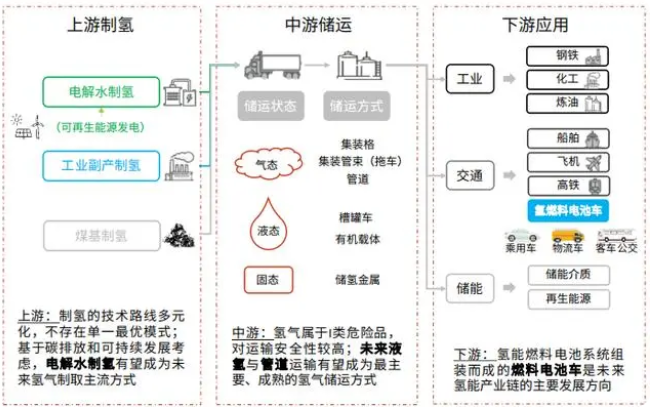

制氢加氢供需空间错配,影响不同应用场景氢气源。考虑到下游应用场景的不同,其对于氢气价格的容忍度不同,不同场景氢气来源也具有一定的差异性。

合成氨、合成甲醇、冶金、储能等领域:下游应用较为集中,现阶段适合采用电解槽制氢,适配风光资源较好,发电成本较低的三北地区。

交通领域:下游车端应用较为分散,在低电价的西北地区,以及高电价的沿海城市都有运营。现阶段燃料电池车保有量较少,当地不同来源氢气皆可满足需求,电价较低地区采用电解槽制氢;而电价较高地区,多使用工业副产氢提纯。同时在部分钢铁、化工园区,由于环保要求对开工率的限制,采用燃料电池车开工率更高,即使现在燃料电池车较贵,不依赖补贴亦可打通商业模式。

氢能全产业链条图

特别推荐: 国际氢能与燃料电池展现场参观报名

为保障城市公共交通平稳有序运行,提升公共交通服务品质与可持续性,南昌市强化财政资金保障、创新管理机制,全力支持南昌市公共交通事业健康、可持续发展。2025年,南昌市已累计向南昌轨道交通集团和南昌公共交通运输集团拨付运营补贴5.98亿元,有效推动轨道交通与公交网络的安全、稳定、高效服务。 为实现相关资金使用的规范性、安全性和有效性,南昌市聚焦机制创新,引导建立和完善轨道、公交成本规制办法,支持开展城市轨道交通服务质量评价、南昌轨道交通运营成本规制审计、南昌地铁1、2号线延长线初期运营前安全评估及公交配套衔接方案编制经费等配套事项,不断推动公共交通服务提质增效。(熊孝慧 洪观新闻记者 邬靓)